الگوهای نموداری نقش مهمی را در آنالیز نمودارها برای معاملات ایفا میکنند. در تحلیل تکنیکال، این الگوهای نموداری به عنوان سیگنال تغییرات در روند عمل میکنند. با یادگیری این الگوها، میتوانید از الگوهای تکنیکال قیمت برای کسب سود بهره ببرید. در اینجا قصد داریم به معرفی 10 الگوی نموداری تحلیل تکنیکال بپردازیم که هر معاملهگری باید بداند. اما قبل از شروع، بهتر است که تعریفی از الگوهای نموداری و انواع آن ارائه دهیم.

الگوی نموداری چیست؟

الگوهای نموداری تصویری از تمام خرید و فروشهای مربوط به یک دارایی هستند که در بازار اتفاق میافتند. الگوهای نموداری گزارش تصویری کاملی از معاملات ارائه میدهند و همچنین، چارچوبی را فراهم میکنند که میتوان از آن برای آنالیز نبرد بین گاوها و خرسها استفاده کرد.

الگوهای نموداری میتوانند به ما برای تعیین برنده میدان کمک کنند. همچنین، معاملهگران با استفاده از الگوهای تکنیکال میتوانند موقعیت معاملاتی خود را تعریف کنند. از تحلیل الگوهای نموداری میتوان برای ارائه پیشبینیهای هم کوتاه مدت و هم بلند مدت استفاده کرد. از دادههای مربوط به بازههای زمانی مختلف ساعتی، روزانه، هفتگی، ماهانه یا حتی سالانه میتوان برای تحلیل الگوهای نموداری تکنیکال استفاده کرد.

الگوهای نموداری یک راهکار عالی برای بررسی حرکت قیمت یا پرایس اکشن در طول دوره معاملات هستند. این الگوها نیز همانند حجم، حمایت و مقاومت، آر اس آی، سطوح فیبوناچی و دیگر اندیکاتورها، به شما برای تشخیص ادامه یافتن یا معکوس شدن روند کمک میکنند.

الگوی نموداری تحلیل تکنیکال چند نوع هستند؟

اساساً، الگوهای نموداری را میتوانیم به سه دسته تقسیمبندی کنیم که عبارتند از:

-

الگوهای ادامه دهنده:

- الگوهای نموداری ادامه دهنده به منزله سیگنالی برای ادامه یافتن روند جاری هستند.

-

الگوهای معکوس:

- همانطور که از نام آنها میتوان حدس زد، این نوع الگوهای نموداری سیگنال معکوس شدن روند را میدهند.

-

الگوهای دو طرفه:

- الگوهای نموداری دو طرفه، عدم قطعیت و نوسان زیاد در بازار را نشان میدهند.

10 نمونه از برترین الگوهای نموداری

در اینجا به معرفی 10 برترین الگوی نموداری تحلیل تکنیکال خواهیم پرداخت که به شما در معاملات کمک میکنند.

1. الگوی سر و شانه (Head And Shoulders)

سر و شانه یک الگوی معکوس صعودی و نزولی است که قله بزرگی در وسط آن قرار میگیرد و قلههای کوچکتر در دو طرف آن وجود دارند. این الگو یکی از معتبرترین الگوهای تکنیکال معکوس به حساب میآید.

این الگوی تکنیکال معکوس زمانی شکل میگیرد که قیمت به اوج میرسد. سپس، قیمت به همان جایی برمیگردد که افزایش را از آنجا شروع کرده بود. قیمت پس از افزایش دوباره و تشکیل قلهای بالاتر از قله قبلی، دوباره تا کف اصلی کاهش مییابد. قیمت مجدداً بالا میرود تا سومین قله را تشکیل دهد که پایینتر از قله دوم است. سپس، قیمت تا کف کاهش پیدا میکند. با شکسته شدن خط مبنا با حجم بالا، روند معکوس نزولی شروع میشود.

2. الگوی سقف دوقلو یا دوگانه (Double Top)

سقف دوقلو یکی دیگر از الگوهای معکوس نزولی است که معاملهگران بسیاری از آن استفاده میکنند. در این الگو، قیمت پس از تشکیل قله، به سطح حمایت برمیگردد. قیمت قبل از آنکه جهت معکوس روند غالب را در پیش بگیرد، یک قله دیگر تشکیل میدهد.

3. الگوی کف دوقلو یا دوگانه (Double Bottom)

سومین الگوی نموداری ما در اینجا، الگوی کف دوقلو است. کف دوقلو یک الگوی معکوس صعودی است که به طور کلی در جهت عکس الگوی سقف دوقلو قرار دارد. قیمت در این الگو پس از تشکیل قله، به سطح مقاومت بازمیگردد. در این الگو نیز، قیمت قبل از آنکه جهت معکوس روند غالب را در پیش بگیرد، یک قله دیگر تشکیل میدهد.

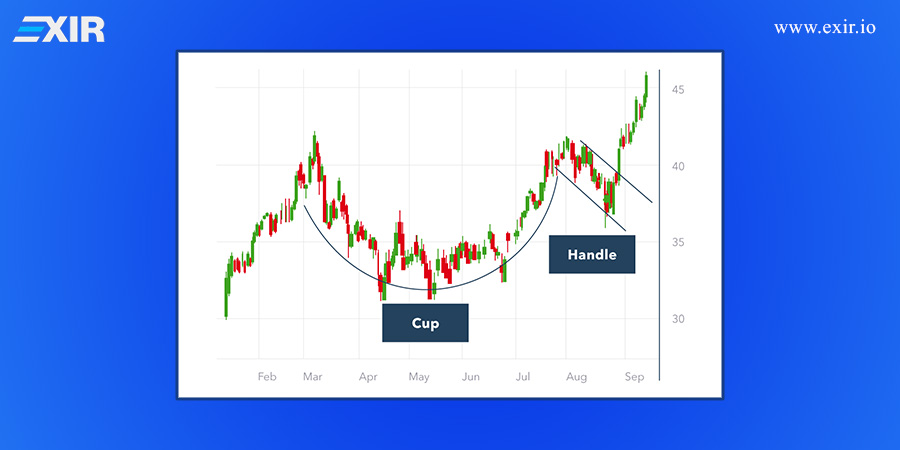

4. الگوی فنجان و دسته (cup and Handle)

الگوی فنجان و دسته نیز جزو الگوهای معکوس صعودی حساب میشود. همانطور که از نام آن میتوان حدس زد، این الگوی نموداری تحلیل تکنیکال به شکل یک فنجان و دسته فنجان دیده میشود که در آن فنجان به شکل U تشکیل میشود و دسته آن کمی به سمت پایین حالت جمعشدگی دارد.

در این الگو، فنجان شبیه به الگوی کف گرد و دسته شبیه به الگوی گوه دیده میشود. سمت راست الگو نشان از حجم معاملات پایین دارد که میتواند بین 7 تا 65 هفته متغیر باشد.

5. الگوی کف گرد (Rounding Bottom)

کف گرد که الگوی «نعلبکی» نیز نام گرفته، یک الگوی نموداری معکوس بلند مدت است. الگوی کف گرد نشان میدهد که روند نزولی به روند صعودی تغییر میکند یا به عبارت دقیقتر، معکوس میشود.

شکلگیری این الگوی معکوس ممکن است از چند ماه تا چند سال به طول بیانجامد. الگوی کف گرد شباهت زیادی به فنجان و دسته دارد، اما در آن خبری از وجود دسته نیست.

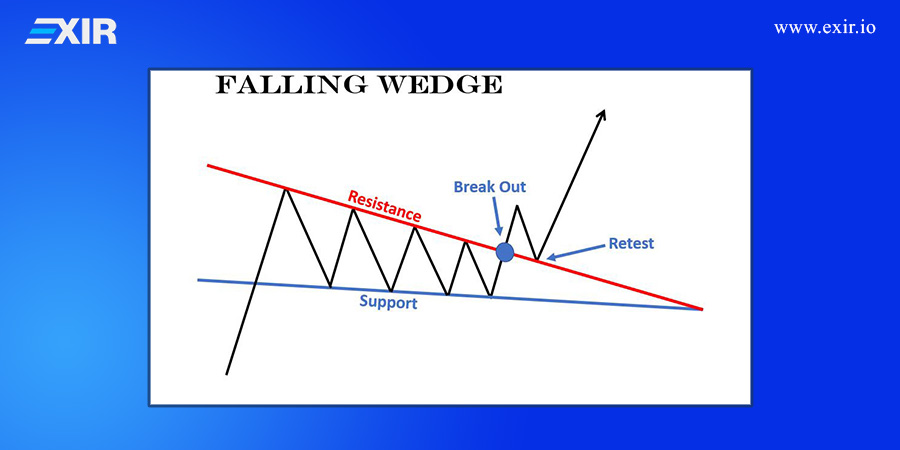

6. الگوی گوه (wedge)

گوه جزو الگوهای ادامه دهنده طبقهبندی میشود و میتواند صعودی یا نزولی باشد. این الگوی ادامه دهنده از به هم پیوستن دو خط روند همگرا تشکیل میشود. گوه صعودی زمانی اتفاق میافتد که قیمت به مرور زمان افزایش مییابد. برعکس، گوه نزولی زمانی اتفاق میافتد که قیمت در طول زمان کاهش پیدا میکند.

این الگو را میتوان به واسطه خطوط روند و وصل کردن قلهها و فرورفتگیها رسم کرد. در این الگو، به محض شکسته شدن خط روند، حرکت شدید قیمت در جهت بالا یا پایین دیده میشود.

7. الگوی پرچم (flag)

الگوی پرچم زمانی تشکیل میشود که قیمت حرکت شدیدی را به سمت بالا یا پایین نشان میدهد. دوره تثبیت قیمت با همگرایی خطوط روند، شکل پرچم را ایجاد میکند. با شکست خط روند، حرکت قیمت متعاقباً در همان جهت اتفاق میافتد.

در حرکت اولیه قیمت در این الگوی نموداری تحلیل تکنیکال، شاهد حجم معاملات قابل توجهی هستیم و پس از آن، حجم کاهش مییابد. هنگام شکست خط روند، حجم معاملات دوباره افزایش مییابد. الگوی پرچم معمولاً بین یک تا سه هفته به طول میانجامد.

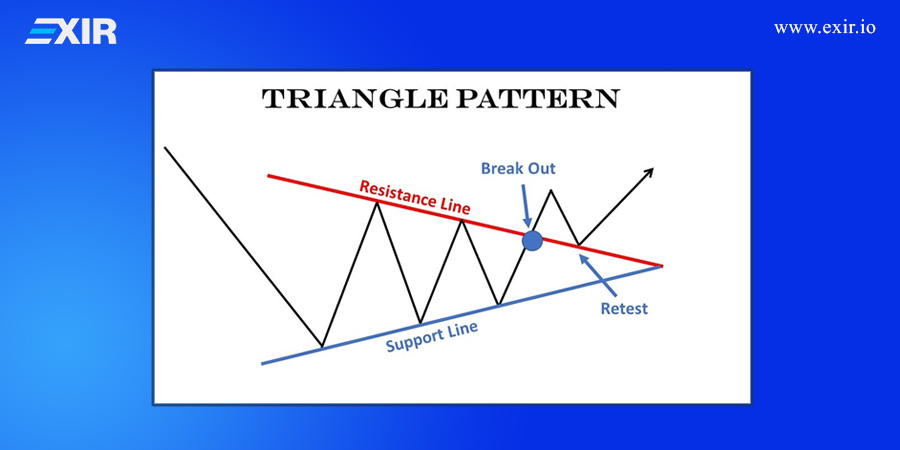

8.الگوی مثلث متقارن (Symmetrical Triangle)

مثلث متقارن که جزو الگوهای ادامه دهنده است، میتواند صعودی یا نزولی باشد که توسط دو خط روند همگرا تشکیل میشود. این دو خط روند به قلهها و فرورفتگیها وصل میشوند و هم جهت با روند جاری هستند.

9.الگوی مثلث صعودی (Ascending Triangle)

همانطور که از نام آن برمیآید، این یک الگوی صعودی است و جزو دسته الگوهای ادامه دهنده طبقهبندی میشود. اگرچه این الگو گاهی اوقات به عنوان یک الگوی معکوس در انتهای روند نزولی نیز تشکیل میشود، اما معمولاً یک الگوی نموداری ادامه دهنده است.

10.الگوی مثلث نزولی (Descending Trianagle)

الگوی مثلث نزولی نیز مانند مثلث صعودی جزو الگوهای نموداری ادامه دهنده طبقهبندی میشود. تنها تفاوت آن است که این الگو نزولی بوده و متعاقباً در طول یک روند نزولی هم تشکیل میشود. مثلث نزولی ممکن است گاهی اوقات به عنوان یک الگوی معکوس در انتهای روند صعودی تشکیل شود.

۳۱ تیر ۱۴۰۲

۳۱ تیر ۱۴۰۲  3,821

3,821  بدون دیدگاه

بدون دیدگاه

نظرات کاربران